米国でファイナンシャル・ウェルビーイング(FW)概念が普及した背景

ファイナンシャル・ウェルビーイング(FW)は、米国で2008年の金融危機を契機に注目されるようになった概念である。

金融危機以前、米国企業の職域金融教育は「401(k)で老後資金を早くから準備しよう」というメッセージが中心だった。少額でも早期に積立を始めれば複利効果が期待でき、税制優遇(所得控除)もあり、会社の上乗せ拠出も得られる──という説明は合理的で、企業側も力を入れていた。

しかし金融危機後、状況が変わる。失業や所得の伸び悩みが広がり、学生ローン(米国では大学の授業料が高く、就職後に返済する人が多い)を返済できない人が大量に発生した。老後準備の重要性は理解していても、ローン返済でそれどころではない。目の前の生活不安が、仕事への集中力にも影響する。企業側も「老後準備だけ」を教える職域教育の限界を強く意識するようになった。

こうした事態に対応するため、米国企業は、資産形成だけではなく、収支管理やローンの返済方法、あるいは万が一への備えといった「お金の機能全般」を教えるようになっていく。従業員のライフステージごとのお金の課題を幅広くカバーし、金銭不安を軽減することで、仕事に集中できる状態をつくり、結果としてエンゲージメントを高める──というサイクルが意識されるようになる。

さらにコロナ禍を経て「ウェルビーイング」の概念が浸透し、生活基盤としてお金の安心が重要であるとして、FWはウェルビーイングの一要素として位置づけられるようになる。昨今では、企業の長期的価値向上(人的資本経営)の文脈でも語られるようになっている。

FWの枠組み:資産形成だけではない

ウェルビーイングの整理にはさまざまな枠組みがあるが、多くの場合「心身の健康」「生活(人間関係)」「仕事(やりがい)」と並んで、必ず「お金(経済的基盤)」が含まれる。お金の部分に注目するのがファイナンシャル・ウェルビーイング(FW)である。

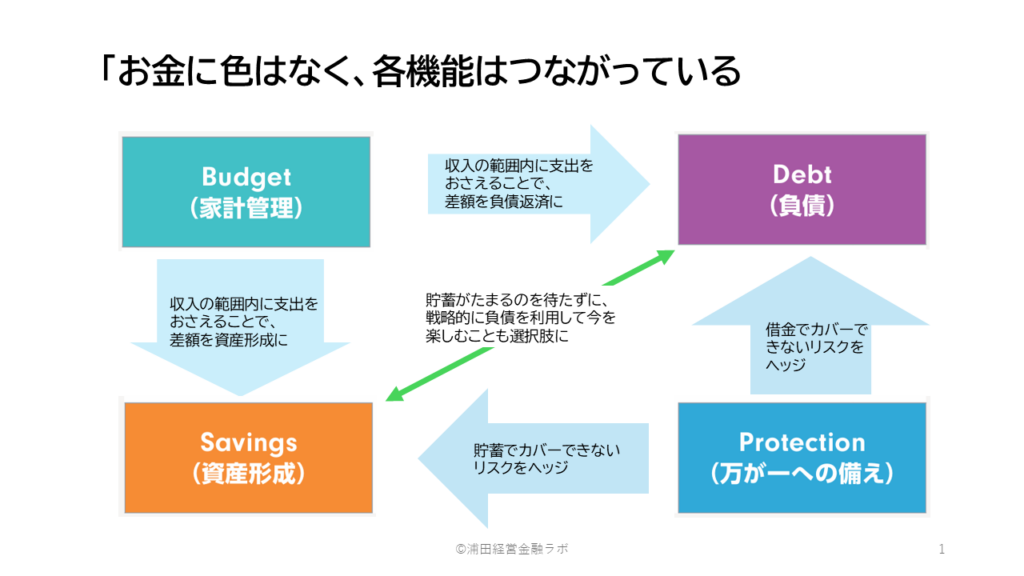

ただしFWを単なる「資産形成支援」と捉えると、施策が狭くなり、成果も出にくい。FWの中核は、家計を“機能の集合”として捉え、収支・負債・万が一への備え・資産形成を切り離さずに扱う点にある。

たとえば、支出を収入の範囲に収めることは基本中の基本である。これができれば、差額を負債返済に回すことも、資産形成に回すこともできる。また、万が一の事態が起こったときのために、貯蓄や借入ではカバーしきれないリスクを保険などでヘッジすることもできる。さらにいえば、貯蓄が十分に貯まるのを待たなくても、戦略的に負債を活用する(自動車ローンや住宅ローン)ことで「今」という時間を有意義にすることもできる。

このように、お金の各機能と相互のつながり(全体像)を先に示したうえで各論に入った方が、従業員の理解は深まりやすい──という認識が広がっている。

米国企業の事例

米国労働者の65%がお金についてストレスを感じている(アメリカ心理学協会)とされる。金銭的ストレスは、仕事中の集中力低下や、メンタル・フィジカル両面への影響を通じてパフォーマンスに波及し得る。さらに欠勤やプレゼンティーイズム(出勤していても能率が落ちる状態)が増えれば、目に見えない形で生産性が損なわれる。離職につながれば、採用・育成コストも増えてしまう。

金銭的ストレスを抱える従業員ほど「仕事中にお金のことを考えている」「他社への転職を検討している」とされる。また、以下のような統計もある。

- 金銭的ストレスを抱える人は、病気でなくても病欠を使う確率が2倍(Lockton Research)

- プレゼンティーズム(出勤はしているが不調で能率が低い)は、欠勤よりも27倍多くの「労働日損失」(BIC 2023)

- 金銭的ストレスを抱える人の年間追加コストは、生産性損失で1,918ドル、超過医療費で2,379ドル(John Hancock)

では、こうした課題に対して米国企業はどのようなFW施策を実施しているのか。以下では便宜上、FWが企業業績に影響する経路を (1)コスト削減ルート と (2)売上増加ルート の2つに分け、具体例を見ていく。

(1)コスト削減ルート:離職率低下などを通じた採用・研修コストの削減

金銭的ストレスは、注意散漫や健康の悪化、欠勤の増加などを通じて生産性を損ない得る。さらに離職が増えれば、採用・育成コストが増大し、企業業績を蝕む。FWはこうした損失要因を抑えることで、間接的に業績向上に寄与する。

EMC Corporation:

オンラインポータルで退職準備や税務情報を提供したところ、従業員の金銭的なストレスを軽減させることに成功し、任意離職率は2%に低下。業界平均の10.4%と比較して有意な違いを生んだ。これにより、採用・研修コストは$35百万超減少した(従業員1人あたり$13,000-$16,000の代替コスト低減)。

(2)売上増加ルート:顧客体験の改善を通じた販売指標の向上

店舗やコールセンターなど、現場の成果が顧客体験に直結する業態では、FWが売上増加に結びつきやすい。従業員が支援されていると感じ、金銭不安が軽くなり仕事に集中できる状態が整うと、従業員のエンゲージメントや接客・提案の質が高まり、顧客満足度やアップセルなどの販売指標が改善する可能性がある。

Best Buy:

- 資産形成と負債管理に関する金融ワークショップや退職貯蓄支援を提供。特に店舗スタッフ向けにカスタマイズしたものを提供。販売員のお金に関するストレスが低下し顧客満足度が7%向上、アップセル率(高価格商品の販売)が10%増加。

- 店舗でのコンサルティング型販売(例:家電のソリューション提案)も強化され、売上高が2019-2021年にかけて年平均5%成長。このうち、10-15%はファイナンシャル・ウェルビーイング施策の効果とのこと。

Walmart:

パートタイマーも含めた従業員向けに、無料の金融リテラシーコース(収支管理、資産形成、債務管理)と低コストのファイナンシャル・アドバイザー・アクセスを提供。

- 金銭ストレスが軽減され、店舗での接客態度が改善し、顧客満足度は約6%向上(2020-2022年調査)。店舗スタッフの生産性は10%向上し、在庫管理やフロア運営の効率化も進んだ。これにより店舗売上高は平均3%増加(2021年度)した。

- また、オンラインと店舗のハイブリッド販売モデル(Walmart+)の成功にも寄与し、eコマースの売上が2020-2022年に約80%成長。

- こうした取り組みを通じて、Walmartの2021年度売上高は前年比6.7%増の$559 billionとなった。

以上のように、FWは「コスト削減」と「売上増加」という2つの経路で、企業業績に結びつき得る。

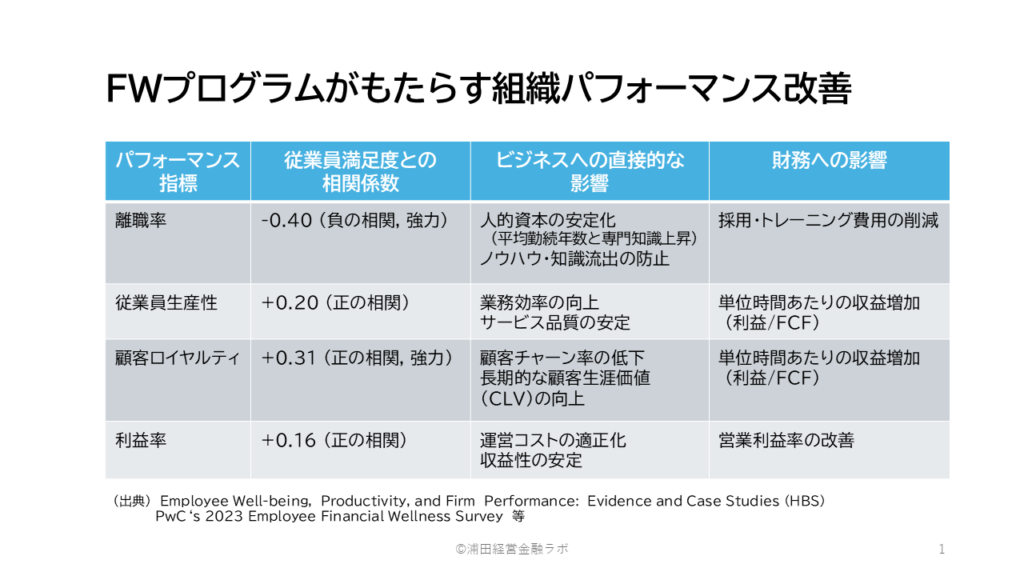

FW施策が従業員満足度の向上を通じて組織のパフォーマンス改善に寄与する研究については、以下を参照されたい。

FWは中長期的には「企業価値を押し上げる戦略的投資」

これまで述べたコスト削減や売上増加は、いずれも短期的な業績向上として整理できる。一方でFWは、中長期の企業価値を高める戦略投資として位置づけることができる。投資家向けには、人的資本投資として説明される。

FWプログラムによって、離職・欠勤・プレゼンティーイズム、さらには業務品質のばらつき(ミスや手戻り)が抑制されれば、事業運営は安定する。結果として、キャッシュフローの振れも小さくなる。また、相場変動や経済危機など外部環境が大きく変化した場合でも、レジリエンスの高い従業員が工夫し、企業運営を支える可能性が高まる。

つまりFWは、リスク管理の面での優位性を生む。企業が「低リスク」と評価されれば、資本コストの観点でもプラスに働き得る。FWは短期的な“満足度施策”ではない。人的資本を安定的に機能させることで、企業価値に影響を与える戦略投資として整理できる。

効果的なFWプログラム

では企業は、FW施策にどのような要素を盛り込んでいるのだろうか。企業によってバリエーションはあるものの、「おおむね入れるべき要素」については一定のコンセンサスがある。

スタート:現状把握(アセスメント)から始める

- 従業員のFW状況のアセスメント:オンラインツール等で測定し、個々の課題を特定する。そのうえで、課題に関連性の高いリソース(支援策)へマッチングする。

媒体:複数のフォーマットで届ける

学び方・理解の仕方は人によって異なる。個別支援と集団支援、オンラインと対面など、複数のチャネルを用意する。

- オンラインツール:計画の作成と進捗の可視化を支援する。行動喚起(リマインド等)の機能も持たせる。

- 個別コーチング:FP等が従業員ごとに計画をカスタマイズし、具体的に説明する。

- ライブ/オンデマンド教育:対面ワークショップ、ウェビナー、オンラインレッスン等。従業員が自分のペースで学び、関心のあるテーマを深掘りできるように設計する。

要素:対象テーマは「老後」だけに限定しない

- 学生ローン返済支援:事業主による直接返済、借り換え選択肢の提供、返済スケジュールのカウンセリング

- 債務管理サービス:クレジット・カウンセリング、債務整理ローンの提供

- 緊急貯蓄サポート:給与天引きによる緊急資金の積立制度、マッチング拠出(後述のSECURE Act参照)

- 老後準備支援:401(k)マッチング拠出、投資教育、専門家へのアクセス

設計上のポイント:統合ウェルビーイングとセグメント対応

FWプログラムは、金融教育だけに絞るよりも、心身とお金のつながりも意識した「統合ウェルビーイング施策」として設計する方が効果的とされる。

また、従業員は一様ではない。ライフステージ・年収・家族構成・雇用形態によって課題は異なるため、セグメント別に内容やコミュニケーションを変える。定期的にアップデートし、ニーズの変化に伴走する長期・継続的な支援が鍵となる。

組織全体の巻き込み:人事だけで閉じず、役割を分担する

FWは「制度を置いただけ」では回りにくい。最初から役割分担を設計しておくと進めやすい。

- 人事・福利厚生:プログラムの設計・実施、ベンダー管理

- 管理職:現場での促進役。チームミーティングや1on1で定期的に話題にし、

お金の話題を“当たり前化”して利用しやすい雰囲気をつくる。 - 社内広報:一貫性のあるメッセージでプログラムをプロモーションする。

- DE&I:多様な従業員層の固有ニーズに対応する。

- 財務:FW投資の効果を検証し、継続的な予算を確保する。

こうした全社的な取り組みによって、最終的には企業文化として「ファイナンシャル・ウェルビーイング」を根付かせることをゴールとする。

FWプログラムの効果測定(KPI)の設計

FW施策を成功させ、継続的に実施するには、経営戦略との同期と組織全体の巻き込みが必要である。特に、人事戦略と財務戦略、ひいては経営戦略とのアラインメントが重要になる。財務部門が投資効果を確認するため、以下のようなKPIを設計して可視化する。

ビジネスインパクト指標(最終KPI)

- 欠勤率、プレゼンティーイズム率

- 離職率(特に任意離職)

- 医療費動向(ストレス関連の請求等)

従業員エンゲージメント指標(活動〜中間)

- プログラム参加率、修了率

- 参加者の満足度スコア(NPS形式でも可)

- リピート利用率、継続的エンゲージメント

金融行動指標

- 緊急時資金の形成(天引き口座の残高推移等)

- 債務削減の進捗

- 401(k)プランへの拠出率の変化

- 福利厚生制度の利用率

発展的な事例

以上述べてきたことを踏まえ、さらに興味深い事例を紹介していきたい。

PayPal:FWを“教育の前に家計制約を緩める”設計で実装した事例

PayPalのFW施策は、賃金・医療保険料の従業員分負担の見直しで家計の余力(キャッシュフロー)を先に確保し、短期の流動性支援と長期インセンティブ、教育・コーチングを束ねて行動変容につなげた取り組みである。

施策(パッケージ)

- 賃上げ+医療保険料の従業員負担を6割削減

PayPalは独自指標としてネット可処分所得(NDI:税金と必要生活費控除後の所得)という概念を定義し、NDI率を4〜6%から20%へ引き上げることを目標に設計。貯蓄・資産形成に回せる余力を作った。 - EWA(Early Wage Access:早期賃金アクセス)の導入

予期せぬ出費が発生した際に高金利ローンに頼らず、給料日前でも「すでに働いた分の賃金」を受け取れる仕組みを提供し、短期の金銭不安を軽減した。 - 全従業員への株式報酬(RSU)付与

企業価値の中長期的な向上に対するインセンティブを持たせた。 - 金融教育とコーチングの提供

従業員のお金に関する判断力を高め、家計行動の改善を後押しした。

設計上のポイント

最大の特徴は、「教育を強化する前に、家計の制約(キャッシュフロー)を緩める」という発想にある。家計が詰まっている状態では、金融教育だけを提供しても行動変容が起きにくい。まず余力を作ることで、学びが行動に転じる効果を高めている。

成果(例)

- カスタマーセンターの離職率が19.4%→7.3%へ低下(年間数百万ドル規模の構造的コスト削減)

- 採用・研修コストの削減、熟練従業員の定着によるオペレーション安定化

→持続的な高キャッシュフロー創出の基盤に(2025年は60億〜70億ドルのFCF目標) - 時給制・エントリーレベル従業員の401(k)加入率が71%→77%に上昇。平均年間拠出額は約20%増加

示唆

PayPalの事例は、FWを「教育プログラム」ではなく、家計の余力づくり(NDI改善)→流動性支援(EWA)→長期インセンティブ(RSU)→教育・コーチングという順序で束ねることで、短期のレジリエンスと長期コミットメントを同時に高め得ることを示している。

Aetna:2008年〜2018年にわたり、包括的なファイナンシャル・ウェルネスプログラムを実施

従業員側の変化(参加後30日以内:自己申告)

- 「毎月の支出を削減した」:37%

- 「クレジットカードの債務を減らした」:36%

- 「401(k)拠出を増やした」:22%

- 「長期目標に向けた貯蓄を始めた」:22%

- 「退職プランの資産配分を見直した」:21%

さらに数年スパンでは、以下の回答が増加したとされる。

- 「キャッシュフローを把握している」

- 「緊急予備資金がある」

- 「投資配分に自信がある」

- 「退職後収入の80%を達成できる見通しがある」

企業側への好影響

- 医療費の見える化 → FSA/HSAの利用増

米国には、医療費の自己負担を税引前で準備できる制度(FSA/HSA)があるが、これらの利用者が増えることにより、課税対象となる賃金が減り、企業の社会保障(FICA)税負担も軽減される。実際に2018年の削減額は 約103.7万ドル(推計)となった。 - 退職可能年齢の推計 → 早期退職によるコスト削減

401(k)プランへの拠出率と現在の口座残高から「従業員が十分な退職資産に到達する年齢」を推計。平均で退職可能年齢が 約8か月短縮と試算された。高給与・高医療費のシニア社員の早期退職により、年間約349万ドルのコスト削減が見込まれる(推計)。

示唆

この事例のユニークさは、①従業員の家計行動の改善(支出・負債・拠出)と、②企業側の最適化(税・人員構成・医療費)に着目した点にある。日本にそのまま移植することは難しいが、「FWを経営の数字(税・人件費構造・退職タイミング)から見る」という発想は、設計のヒントになり得る。

匿名のFortune 100企業:FWの効果を“見えない追加コスト”として定量化した事例

この事例のポイントは、金融ウェルネススコア(FWスコア)と企業コスト(欠勤・生産性低下等)を関連づけて可視化し、投資対効果(ROI)を経営判断に耐える形で示した点にある。分析にはFinancial Finesseによる5年間(2009–2014)の追跡データが用いられた。

① 「金融ウェルネススコア」とコストの関係について現状把握

全従業員を金融ウェルネススコア(0〜10)に基づき5分位に分類したところ、スコア水準によってコスト構造が明確に異なった。

- 下位20%(最も状態の悪い層):欠勤・生産性低下・差押え・借金問題等により、年間198ドル/人の追加コスト

- 上位20%(最も状態の良い層):逆に −82〜−143ドル/人のコスト削減要因として働く

つまり、同じ給与を払っていても、金融ストレスの高い社員は年間数百ドル規模で見えない追加コストを生んでいることがわかった。

② プログラム導入後のコスト削減(改善幅を“金額”に変換)

同社でFWプログラムを実施し、平均スコアが改善した場合の削減効果を推計。

- 平均スコア 4 → 5:約50ドル/人のコスト削減

- 平均スコア 4 → 6:約100ドル/人のコスト削減

- 従業員1万人換算:年間50万〜100万ドル(約7,000万〜1.4億円)規模のコスト削減

示唆

この事例は、FWの継続投資を確保するうえで、「スコア(状態指標)→追加コスト(損失)→削減額(効果)→ROI」のように、効果を定量化して経営判断に耐える形へ落とし込むことが重要だと示している。

FWの効果は「状態(スコア)」を起点に「見えない追加コスト」へ翻訳することで、経営判断に耐える形で示しやすくなる。要するに、FWは「測ることができた瞬間に投資になる」と言えよう。

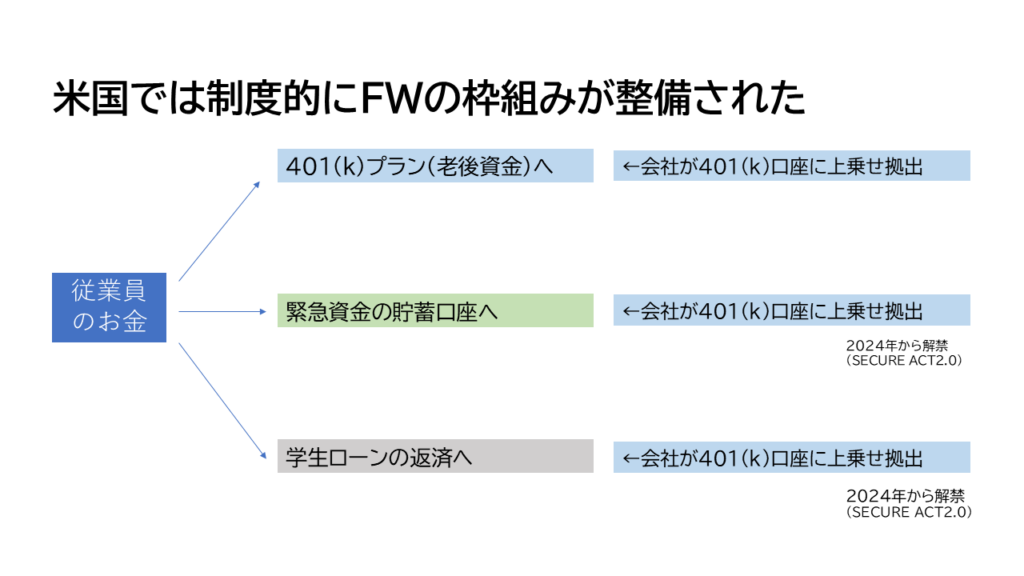

制度的な枠組みの整備:SECURE Act 2.0

米国では従来、従業員が401(k)プランに掛金を拠出する場合に限って、企業が上乗せ拠出で支援してきた。

しかしSECURE Act 2.0の施行により、2024年からは老後準備だけでなく、従業員が「緊急貯蓄口座への拠出」や「学生ローン返済」を行う場合にも、その金額に応じて企業が上乗せ拠出で支援できる制度が整備された。法制面でもFWを普及させる環境が整ってきたわけである。

日本への示唆

日本企業でFW(ファイナンシャル・ウェルビーイング)を論じる際、「グローバルに見て離職率が低いのだから、問題は小さい」とは限らない点に留意したい。

辞めないまま疲弊している、集中できていない、家計不安が判断を短期化させる――。こうした状態はプレゼンティーイズムとして、企業にとって大きな損失になり得る。

さらに、人手不足が続くなかで、若年層を中心に転職マインドは高まっている。一方で日本は、転職のインフラが米国ほど成熟していない。だからこそ、いったん離職が起きた場合の採用・育成・戦力化コストは、むしろ米国以上に重くなる可能性がある。

加えて、インフレの定着により従業員の金銭不安はどうしても高まりやすい。金融詐欺の蔓延、資産運用立国の政策、金融経済教育の潮流も重なり、「従業員のお金の安心」は以前にも増して経営課題として表面化しやすい状況にある。

実際、ウェルビーイングの構成要素の中でも、日本は「お金」に関する満足度が低いと指摘されてきた。

だからこそ今、FWは従業員を支えるだけでなく、人的資本を安定的に機能させるための“経営の土台”として捉え直す必要がある。

免責事項

本稿は、従業員ウェルビーイングおよびファイナンシャル・ウェルビーイングに関する一般的な情報提供を目的としたものであり、特定企業への個別の助言、投資勧誘、保証を行うものではない。内容の正確性・最新性・完全性には努めているが保証するものではなく、事例・効果は制度環境や企業条件に依存する。ご活用にあたっては貴社の状況に応じ専門家と連携のうえご判断いただきたい。